償却性資産に未実現損益が発生した期の仕訳

監修者:公認会計士 飯塚 幸子

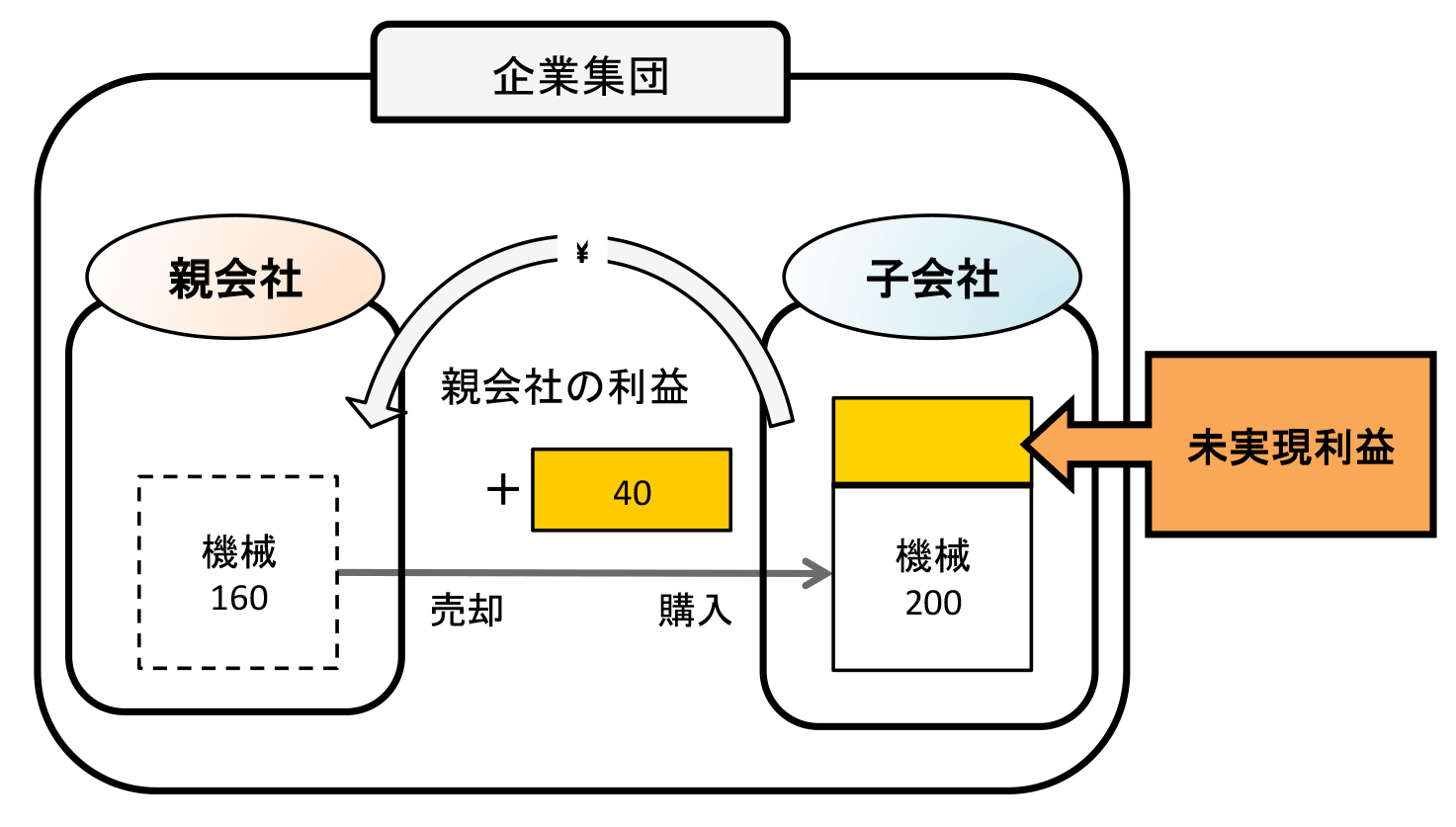

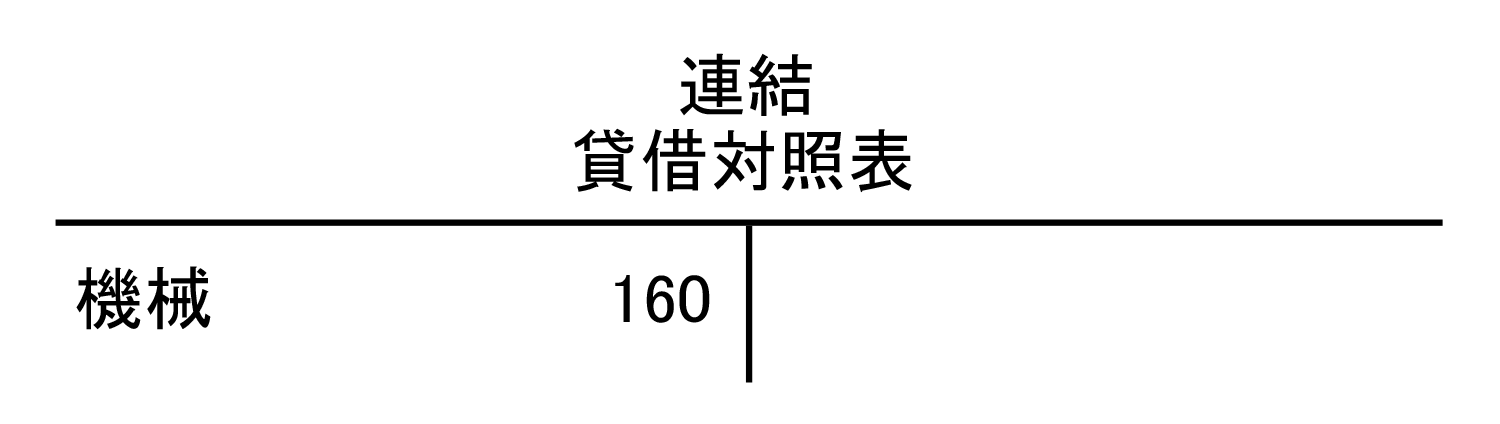

親会社が、簿価160の機械に利益40を付して子会社に期末に売却したケースを例に、固定資産(償却性資産)に含まれる未実現利益の消去を見てみましょう。

償却性資産に含まれる未実現利益のイメージ

子会社の個別財務諸表では、未実現利益40を含んだ帳簿価額200で当該機械が計上されています。この場合も、非償却性資産と同じように未実現利益の消去仕訳を行います。

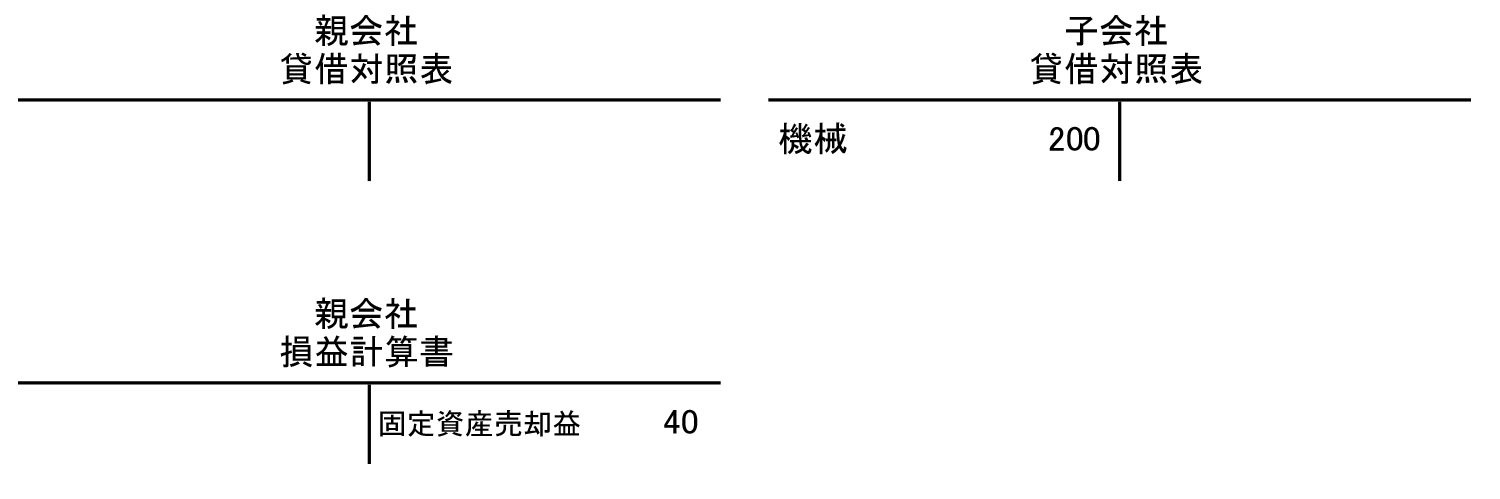

償却性資産に含まれる未実現利益の消去

(前提条件)

- 当期末に親会社は子会社に機械(簿価160)を200で売却した。

- 各社の個別財務諸表は以下のとおりであった。

(連結消去・修正仕訳)

未実現利益の消去

| (借方) | 固定資産売却益 | 40 | (貸方) | 機械 | 40 |

上記の仕訳を行った結果、連結財務諸表は以下のようになります。

連結財務諸表上は、親会社が付した利益40が未実現利益になるので、親会社が計上していた固定資産売却益を消去するとともに、子会社の機械に含まれている未実現利益を消去します。

では、翌期の開始仕訳を見てみましょう。棚卸資産や非償却性資産の場合と同じように利益剰余金の期首残高を調整します。

(連結消去・修正仕訳)

未実現利益の消去(翌期)

開始仕訳

| (借方) | 利益剰余金期首残高 | 40 | (貸方) | 機械 | 40 |

●●●●●●●●

連結info(renketsu.info)運営会社の株式会社ラウレアは、連結決算業務の代行からシステム導入、現場教育まで、貴社のフェーズに合わせた最適な連結決算支援を提供します。複雑な業務を整理し、ミスなく、止まらない決算体制を構築します。 お気軽にお問い合わせください。