連結会計上の税効果会計

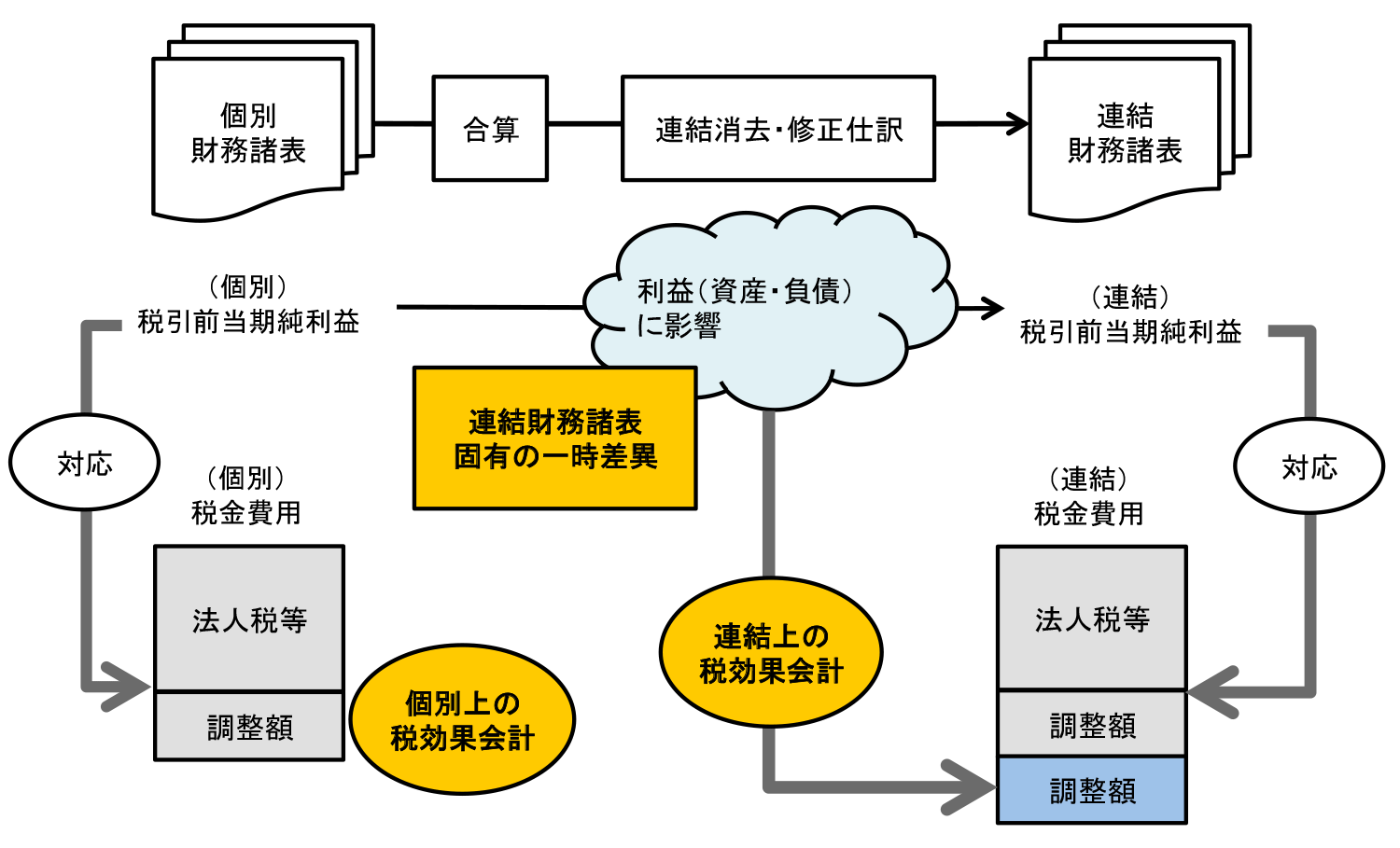

個別財務諸表において一時差異等に係る税効果会計を適用した後、連結財務諸表作成手続きにおいて連結財務諸表固有の一時差異に係る税金の額を期間配分する手続のことを連結手続上の税効果会計と呼びます。

連結財務諸表においては、連結消去・修正仕訳を行った結果、適切に適用されている個別財務諸表上の税効果会計を修正する必要が出てくるのです。

連結財務諸表の作成は、個別財務諸表を合算するところから始まります。個別財務諸表上で適切に税効果会計を適用していれば、単純合算ベースでは合算後の利益と合算後の税金費用は合理的に対応した状態となっています。

しかしながら連結消去・修正仕訳を行う過程で、個別財務諸表上の利益と連結財務諸表上の利益に相違が生じるような仕訳を行うと、連結消去・修正仕訳後の連結財務諸表上の利益と合算した個別財務諸表の税金費用が合理的に対応しなくなってしまいます。

そこで、個別財務諸表上の利益と連結財務諸表上の利益(個別財務諸表上の資産・負債と連結財務諸表上の資産・負債)に相違が生じるような仕訳を行った場合には、必要に応じて税金費用もあわせて調整し、連結財務諸表上の利益と税金費用が合理的に対応するように調整する連結消去・修正仕訳が必要になるのです。これが連結手続上の税効果です。

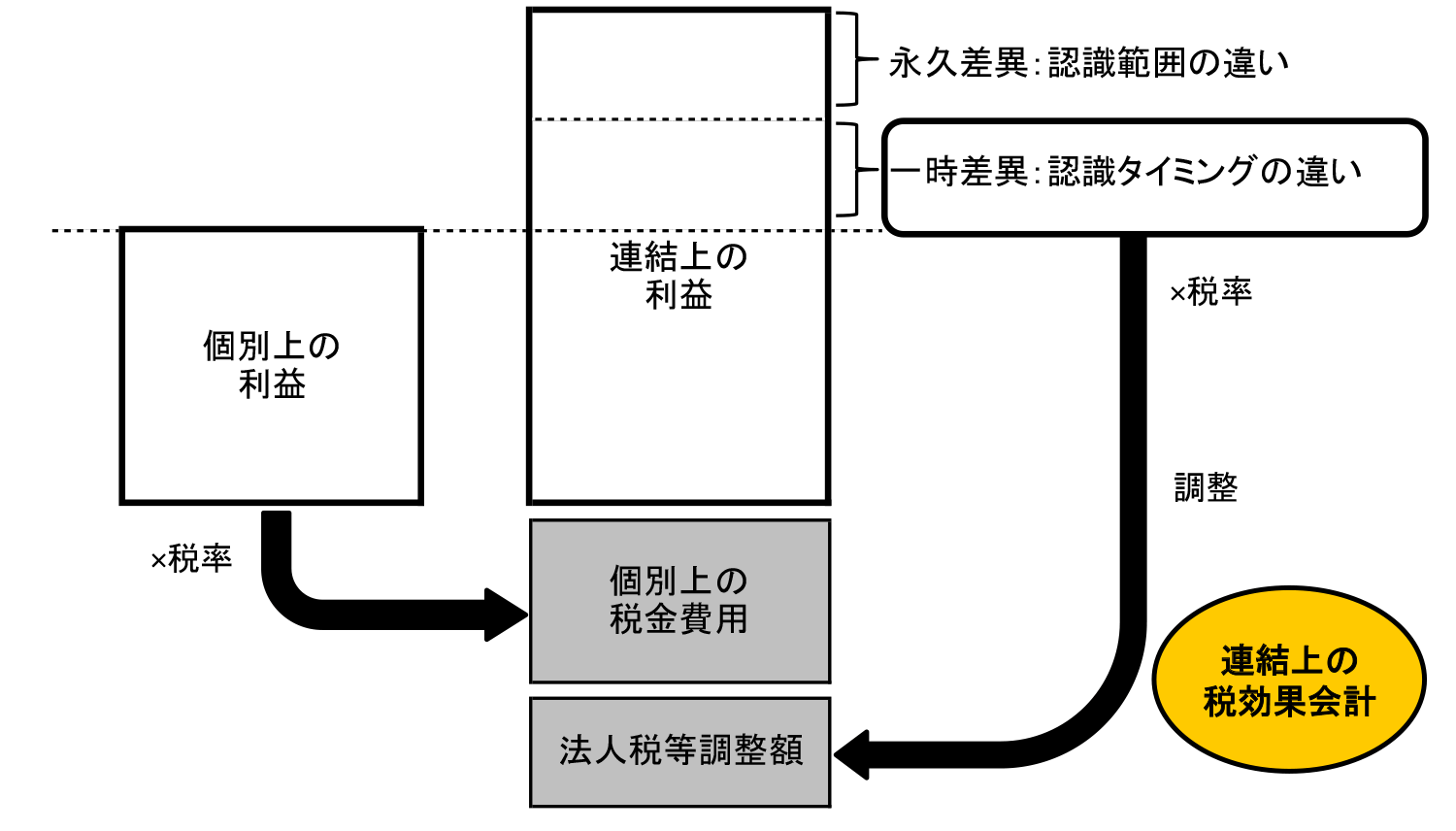

たとえば、未実現利益の消去を行った場合には、個別財務諸表の損益の合計と、連結財務諸表上の損益が異なってしまうので、連結上の税効果会計の手続きが必要となります。未実現利益の消去は、個別財務諸表上で計上した損益を取り消し、連結財務諸表上では翌期以降の実現した年度に損益として計上する処理です。

よって、この未実現利益に対する税金費用も翌期以降に繰延べることによって、利益と税金費用の整合性を図るのです。

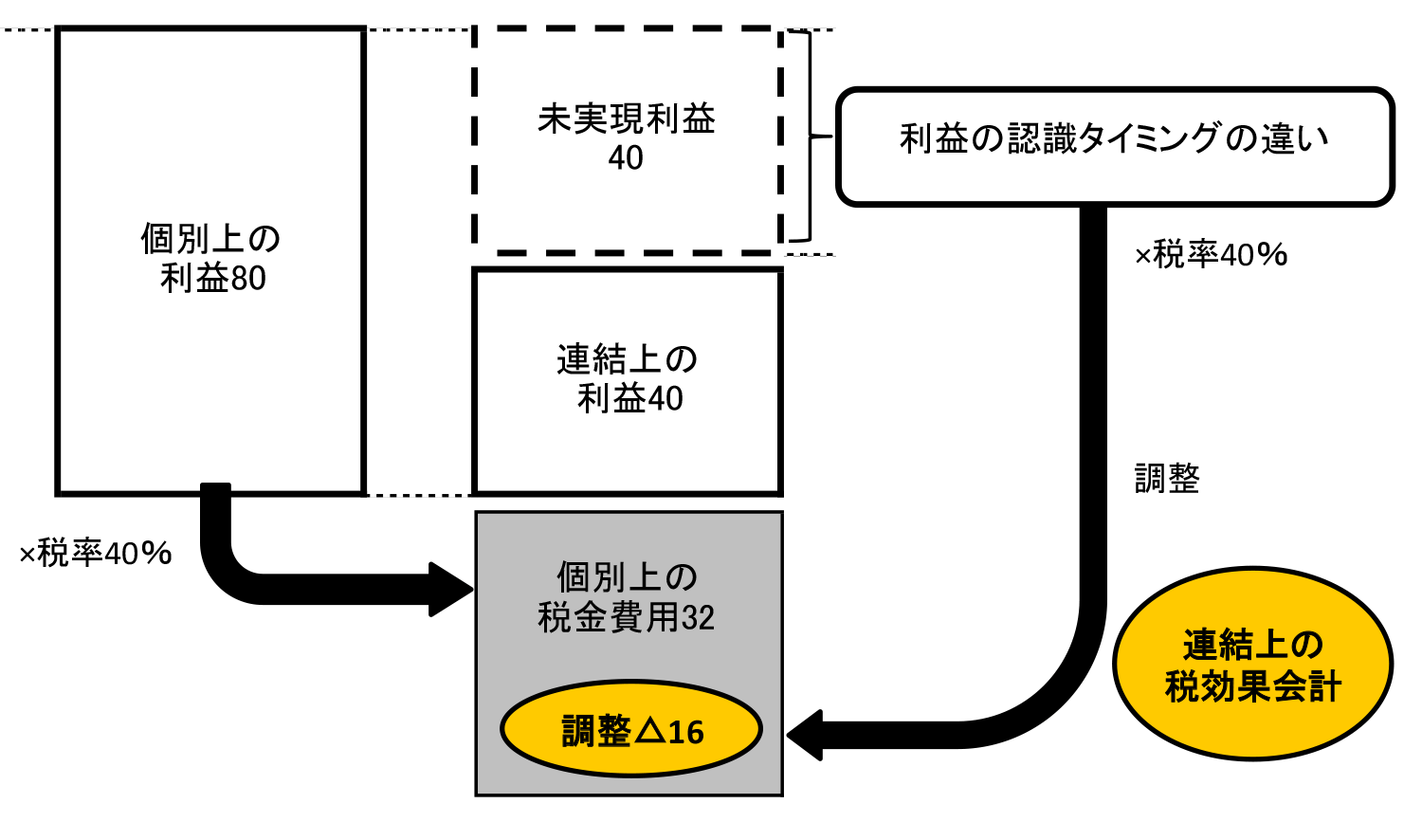

上図のように、親会社の個別財務諸表は利益80に対して税金費用を32(税率40%)計上していたとします。そして、この利益80のうち連結財務諸表上は40が未実現だったとします。連結財務諸表上、未実現利益は消去するので、連結財務諸表上の利益は個別財務諸表上の利益よりも40少なくなります。この結果、税金費用も利益にあわせて調整する必要が生じるので、消去した未実現利益に対応する税金費用を、当期の連結財務諸表上の税金費用から控除します。具体的には、以下のような仕訳となります。

(前提条件)

- 未実現利益の額は40であった。

- 法定実効税率は40%であった。

| (借方) | 売上原価 | 40 | (貸方) | 商品 | 40 |

| (借方) | 繰延税金資産 | 16 | (貸方) | 法人税等調整額 | 16 |

なお、未実現利益を消去した場合のほか、貸倒引当金を調整した場合など、個別財務諸表で計上した損益の合計と連結財務諸表で計上した損益が異なる場合で、それが認識のタイミングの違いである場合には、税効果会計の適用が必要となります。

連結info(renketsu.info)運営会社の株式会社ラウレアは、連結決算業務の代行からシステム導入、現場教育まで、貴社のフェーズに合わせた最適な連結決算支援を提供します。複雑な業務を整理し、ミスなく、止まらない決算体制を構築します。 お気軽にお問い合わせください。