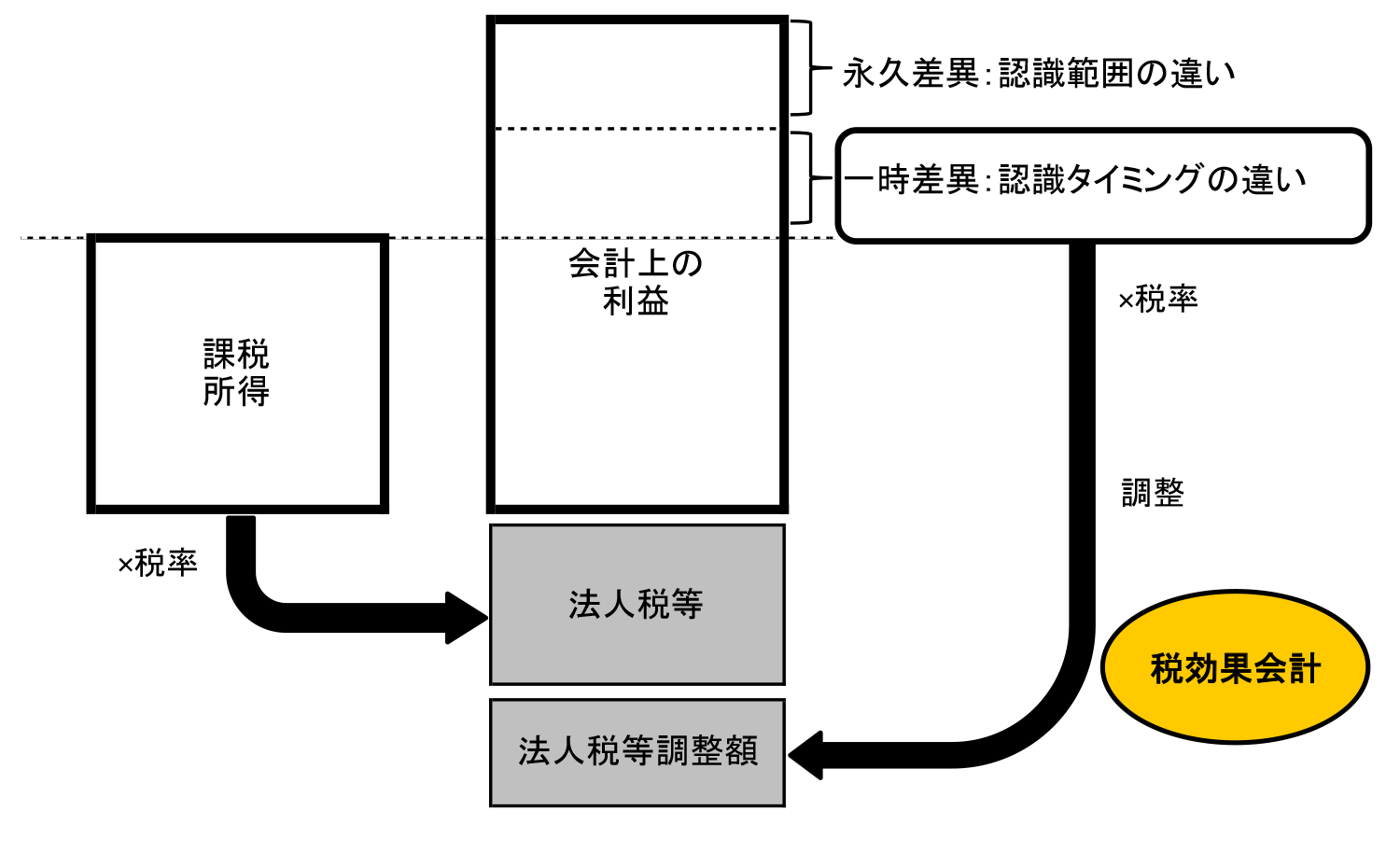

税効果会計の意義

会計上の利益と税金費用を合理的に対応させるための調整を税効果会計と言います。

会社が計上する法人税等の金額は、会計上の当期純利益ではなく課税所得に税率を乗じて計算されます。この課税所得は、税法の規定に則って計算されたものであり、会計上の利益と同額ではありません。会計上は費用として計上できるものであっても、税務上は当期の損金として認められないものなどの調整を行い、課税を行うための標準として算出されたものが課税所得です。

このような中で、損益計算書の利益は会計上のルールに従って計上し、税金費用は課税所得に基づいて計算された税金費用を計上すると、利益と税金費用が対応しなくなってしまいます。例えば、前期と当期の税引前当期純利益が同じであるにも関わらず、税金費用の計上額の違いで税引後の当期純利益が異なってしまうという不都合が起きてしまう場合もあるわけです。

そこで、会計上は税引後の当期純利益の期間比較可能性を維持するために、税務上の課税所得と会計上の税引前当期純利益に差異があって、この差異が費用と損金の認識のタイミングの違い(一時差異)である場合には、会計上で利益を計上した期間に対応する税金費用も計上されるように調整を行うことになります。この調整を税効果会計と呼びます(税効果基準第一)。

税効果会計を行うことで、税引前当期純利益とそれに対する税金費用が合理的に対応することになります。

なお、税効果会計の仕訳のイメージは、以下のとおりです。

| (借方) | 繰延税金資産 | XXXXX | (貸方) | 法人税等調整額 | XXXXX |

| (借方) | 法人税等調整額 | XXXXX | (貸方) | 繰延税金負債 | XXXXX |

連結info(renketsu.info)運営会社の株式会社ラウレアは、連結決算業務の代行からシステム導入、現場教育まで、貴社のフェーズに合わせた最適な連結決算支援を提供します。複雑な業務を整理し、ミスなく、止まらない決算体制を構築します。 お気軽にお問い合わせください。